以下是几家欧洲最大的银行的年均IT投资:

法国巴黎银行-71亿美元

汇丰

银行-60亿美元法国兴业银行-47亿美元

德意志银行-45亿美元

瑞银-35亿美元

巴克莱-35亿美元

苏格兰皇家银行-29亿美元的

瑞士信贷(Credit Suisse)-29亿美元的

商业银行-14亿美元

这是其自身IT部门和收购第三方产品的成本。前四名的总和以214亿美元超过Google(Alphabet Inc.),

数字化趋势不断在新闻中响起。例如,关于内部重组德意志银行,导致975人失去了作为交易员和银行家的正常工作。同时,银行一半的员工从事IT。或者英国的TSB银行已与IBM Services合作部署云技术,并将云技术转变为真正的数字业务。该项目的预算估计为1.2亿英镑。

我不知道您是什么,但对我来说,这不只是1.2亿英镑,而是“ 1.2亿英镑,卡尔!”。

本文是关于欧洲银行在IT方面的需求。这对您和我来说都是个好消息(IT Schnick)。我正在分享有关欧洲现在正在发生的情况的信息。更准确地说,我们设法进行了挖掘。到资源的链接很多。

我希望有人会对我对不断变化的银行市场的看法感兴趣。好吧,如果没有,那么提到的公司名单将派上用场,以发送商业建议书或简历。您还可以从本文中找到目前最需要金融科技的领域。

在投资IT技术时,欧洲最大的银行选择以下金融科技公司:资料来源-CB Insights 表的中心列出了特定银行投资的金融科技徽标。为了清楚起见,它们按行业(列)分类:

- 区块链

- 数据分析

- 个人财务

- 资本管理

- 股市

- 借贷

- 电子支付

- 监管技术

根据投资概况,可以看出投资的目标是符合监管机构的要求,现有服务的数字化和新产品的提议。

根据表,R3(区块链)和AcadiaSoft(监管技术)的表现非常好。

因此,银行正在收购金融科技,从而刺激了对金融科技的需求。他今年特别活跃。让我们看看它与什么相关以及它导致了什么。

金融科技繁荣的原因

1. COVID-19

我将从他开始。我希望人们对该病毒感兴趣的馅饼尚未完全降温。

强制过渡到远程服务已经改变了银行的业务流程和客户的行为。由于大流行,全球53%的银行报告推出了新的数字解决方案。首先,新颖之处涉及文档流(包括数字签名),在线应用程序和平台(不知道,可以将其视为银行超级CMS)以及区块链技术。

在接下来的六个月中,大多数欧洲人将比自我隔离期间更频繁地使用电子钱包。根据德意志银行,到2025年,这种付款方式将成为仅次于银行卡的第二流行方式。随着不再使用现金支付,全球80%的中央银行都在开发自己的数字货币。40%的人准备好了MVP,而10%的人已经在进行试点项目。

2. GAFA

谷歌,苹果,Facebook和亚马逊四大巨头也正在进入欧洲金融服务市场。2019年几乎每个品牌都带来了这样的消息。Google已宣布为用户推出个人银行帐户。该项目的代号为Cache,正在与花旗集团合作开发。

苹果公司正在发行自己的信用卡,不久将在欧洲发售。Facebook正在开发加密货币。亚马逊正在收购金融科技公司以建立其金融生态系统。

正如凯瑟琳二世所说,鉴于庞大的受众群体,对海量数据的访问和强大的处理能力,这些巨头对传统银行而言既危险又对普通用户有吸引力。

3. Neobanks

设立高标准服务的另一个强大竞争者是仅在网上存在的neobanks。到2019年底,他们在欧洲的观众达到1530万人。到2025年,其规模估计将达到50-85百万人,占14岁以上人口的20%。

新兴公司Zelf清楚地表明了Neobanks吸引客户的比率。它不存在任何应用程序,可通过即时通讯程序运行,并允许您仅使用语音发出卡。在第一个月,预购卡的数量超过260,000。

4.信使和社交网络

真正需要能够与您的银行进行聊天的功能。通过第三方平台的在线通信正成为与银行客户互动的完整渠道。

整个互联网受众中有43%的人使用社交网络工作,而与其他类型的通讯相比,有63%的人认为在Messenger中进行通讯更加便捷和私密。

48%的用户通过各种在线聊天而不是通过电话与组织联系。同时,有47%的付费受众群体乐于在Messenger中进行安全付款。

5.法规要求

欧盟委员会于2018 - 2019年推出的PSD2指令要求银行提供免费和安全访问客户帐户的支付服务。从形式上讲,它不需要开放的API,但是最容易以这种形式进行。这是开放银行的基础,开放银行是一个开放的生态系统,除银行外,还有许多付费服务提供商。

同时,根据巴塞尔协议III标准(银行监管标准),从银行资本中扣除对IT的投资作为无形资产。用人的话来说,银行将无法用花在IT上的钱来偿还债务。这迫使银行谨慎选择技术发展的方向。

6.超级App

亚洲趋势很好地说明了开放银行的未来。微信,Grab,支付宝,Zalo等-允许您从一个屏幕执行许多操作的应用程序。例如,与朋友聊天,预订酒店,打车,购买飞机票,转账,订购食物等。每个超级应用程序都有能力成为终生唯一的应用程序。

欧盟的品牌尚未推出成熟的类似物。西方国家正朝着这个方向发展,例如Google Maps。通过它们,您已经可以在餐厅预订餐桌,订购出租车和购买美国火车票。俄罗斯有积极趋势(请参阅Yandex,Tinkoff应用程序)。

银行在不久的将来可能的战略选择是创建自己的超级应用程序或加入发展中的超级应用程序。

银行职位空缺的统计数据也说明了技术使用的增长。因此,即使在大流行期间,对IT专家的需求也继续增加。没错,在这里只能找到美国的统计数据。但是我认为这种趋势也已经在欧洲表现出来。

例如,在高盛(Goldman Sachs),有44%的未平仓职位是针对IT的。 来源-eFinancialCareers

IT专业人员在职业生涯初期和变更专业时,应认真考虑财务领域。银行业可能很快就会和游戏开发一样有趣。

结果如何?

这些因素使用户的期望达到了新的水平。60-85%的所有年龄段的银行客户都喜欢使用移动和网上银行进行日常交易,而10-25%的人甚至可以进行复杂的交易。

但是,仅拥有银行应用程序已经不够。用户期望获得完美的体验。因此,如果注册和/或入门过程对于他们来说太复杂了,那么40%的观众会放弃数字产品(这意味着界面设计人员也将有工作)。

银行客户准备尝试其他品牌的服务,以寻求最佳服务。这解释了观众大量涌入新银行。例如,以英国的Monzo每周有55,000人连接,Revolut估计每月有60万人涌入,德国N26覆盖25个国家/地区,客户总数达500万人。由于并非所有用户都同时关闭其旧银行的帐户,因此容易低估了巨大的营业额。

新的用户优先级还包括:

- 完全在线购物的能力

- 了解和分享品牌价值

- 对个人数据安全的信心

- 使用数据作为货币(例如,以换取奖金)

- 全天候访问服务。

同时,根据对德勤,银行目前的应用程序不符合客户的‘数字化’的需求。进入应用程序的过程执行不力(41%的情况下人们不满意),与外部服务的集成(33%),并且通常人们希望银行应用程序提供更多功能。

值得注意的是,最常用的银行应用程序列表与欧洲最大的银行列表不符:来源-Statista

- 巴克莱手机银行(英国)-700万人 每月

- CaixaBank(西班牙)-600万人 每月

- 马班克(法国农业信贷银行)(法国)-500万人 每月

- Sparkasse(德国)-200万人 每月

- Intesa Sanpaolo Mobile(西班牙)-200万人 每月

流量适中,科技初创企业却不多。一切都表明传统银行业的领导人尚未掌握新的现实。

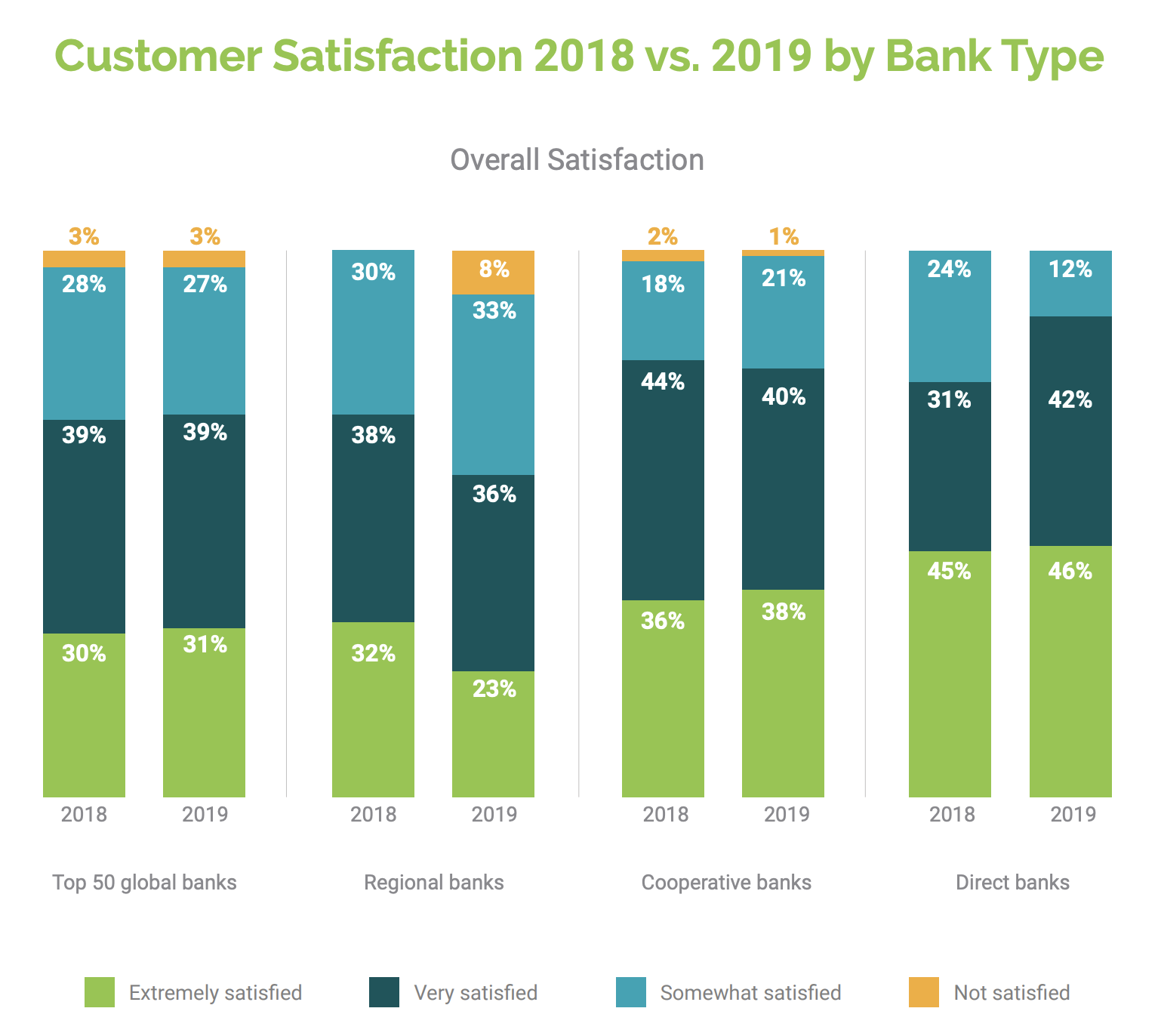

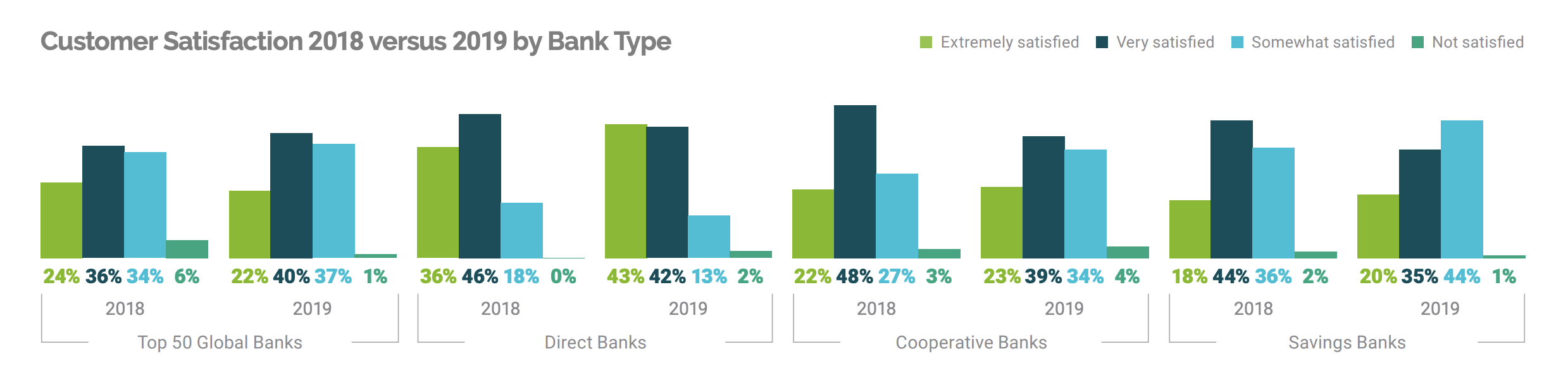

在对银行的总体满意度方面,图片为:

英国:资料来源-富达国家信息服务公司。 德国:资料来源-富达国家信息服务公司 很明显,没有分行的银行(图表中的直接银行)包括完全数字化的银行,受到客户的青睐。传统银行不太可能喜欢这种差距。 顺便说一句,对俄罗斯技术人员来说是个好消息:不到60%

欧洲的空缺可以由居民填补。考虑到自春季以来一直在增长的远程工作的普及,我们的同胞有机会在有前途的新银行申请职位。

但是对于传统银行而言,这一消息相当可悲:为了保留和扩大其客户群,它们仍将不得不改变。

这行标志着文章的结尾。他们

为您写信:Denis Elianovsky,Stanislav Lushin。感谢斯坦尼斯拉夫(Stanislav)在收集统计数据方面所做的出色工作。还要发给Elena Efimova标题中的图片,Tatyana Kitaeva进行编辑。