这些工具不像银行存款那样接近普通人,但是它们对于现代金融市场很重要。而且它们在非专业媒体上定期进行讨论,我认为对选择权以及金融公司如何与它们合作有一个总体了解是很有用的。

此外,该主题还涉及有趣的数学,计算方法和软件系统的开发-我们热爱的一切。

这篇文章是我的视频讲座“选项”的扩展版本。Finmath for Fintech课程中的关键参数和使用示例。

因此,让我们从一些简单的定义开始。与其他地方一样,这里有自己的“鸟语”,我们将对此有所了解。

有什么选择?

期权是一类金融衍生产品。术语“衍生工具”是指根据此类合同进行的付款取决于某些基础资产的价格。

这个名字似乎暗示着这种工具提供了某种可选性,即选择能力。但是,由于交易中有两个参与者,所以其中一个参与者有机会,而另一个参与者则承担了他将提供这种选择的义务。

香草味

期权合约有很多不同的变体。有更简单,有更复杂,有风铃,甚至更复杂。

在英语中,简单选项称为普通香草选项(简单香草选项)。根据互联网,这是因为美国摊位中最简单,最便宜的冰淇淋是香草。

最香草的选择是欧洲的选择。

欧洲期权

欧式期权是一种合同,合同的购买者根据该合同拥有在未来的指定时间以预定价格购买或出售标的资产的权利,但没有义务。

标的资产可以是股票或货币汇率。货币汇率的期权称为FX期权,它赋予以预定汇率将一种货币兑换为另一种货币的权利。标的资产的市场汇率称为现货,在公式中用S t表示。

授予购买基础资产权利的期权被称为看涨期权。出售权是看跌期权(put选项)。期权授予将来达成交易的权利的价格称为行使价,表示为...

提前在合同中指定的可以使用该期权的时间是该期权的到期日-...

为什么需要这个?

选择作为保险

看起来像一种选择权并且众所周知的合同就是保险。购买保险的任何人都有权在一定条件下获得保险费,保险公司承诺支付该保险费。这里有几个例子。

商业科里亚

Kolya是一家拼图企业的所有者。每个人都需要一个好的夹具,所以Kolya的状况很好。他进入国际市场,并在国外销售夹具。例如,生产位于使用学术文献中广泛使用的XXX货币的国家,而夹具则在国外出售到使用另一种知名货币的国家-YYY。

计划和管理竞争激烈的拼图业务需要Kolya花费大量时间和精力。然后出现一个新问题-YYY货币对XXX货币的汇率变化。该汇率表示为XXXYYY。

Kolya非常了解这项业务,可以很准确地说,六个月内,他的利润将达到1到300万日元。他们将需要转换为XXX货币,以支付薪水,租金,税金和一些用于业务发展的投资。如果在此期间XXXYYY利率上升怎么办?Kolya很有信心,他肯定会需要转换一百万,以便他可以与一百万XXXYYY签订远期合同。但是还有200万他不确定。因此,Kolya购买了XXXYYY货币对的看涨期权。

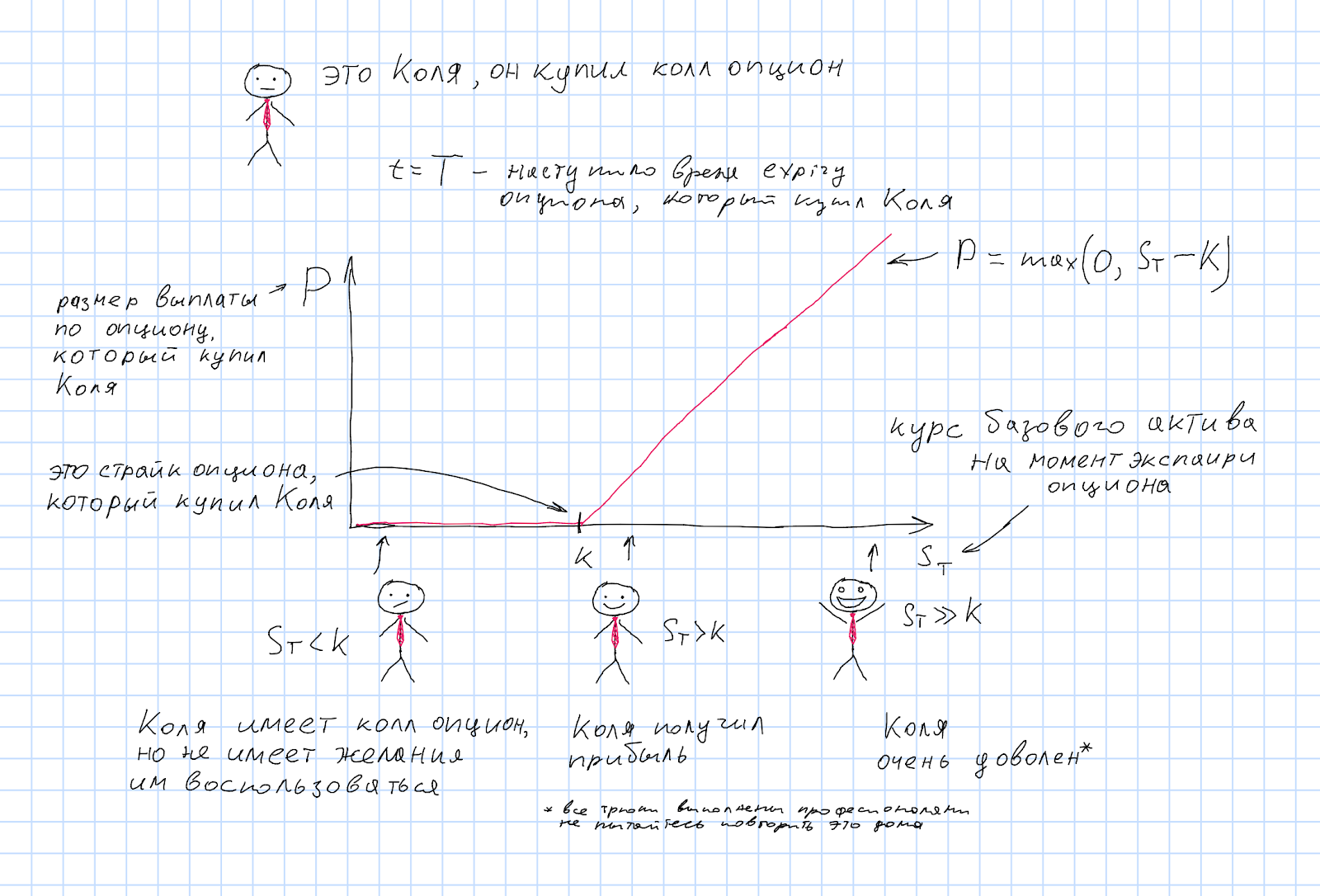

Kolya购买了看涨期权,并在到期时收到付款:

如果在期权到期时 市场汇率S T小于执行价格,即 S T <K,那么使用Kolya的期权是无利可图的,仅以当前汇率兑换货币会更便宜。在这种情况下,该选项不对Kolya施加任何义务。类似于保险-没有发生“保险事件”。

但是,如果货币汇率上升,那么Kolya肯定会希望以等于期权行使价的汇率改变货币,在这种情况下,这将比市场收益更高。

投机商珀蒂的策略

期权还用于各种股票交易策略中。

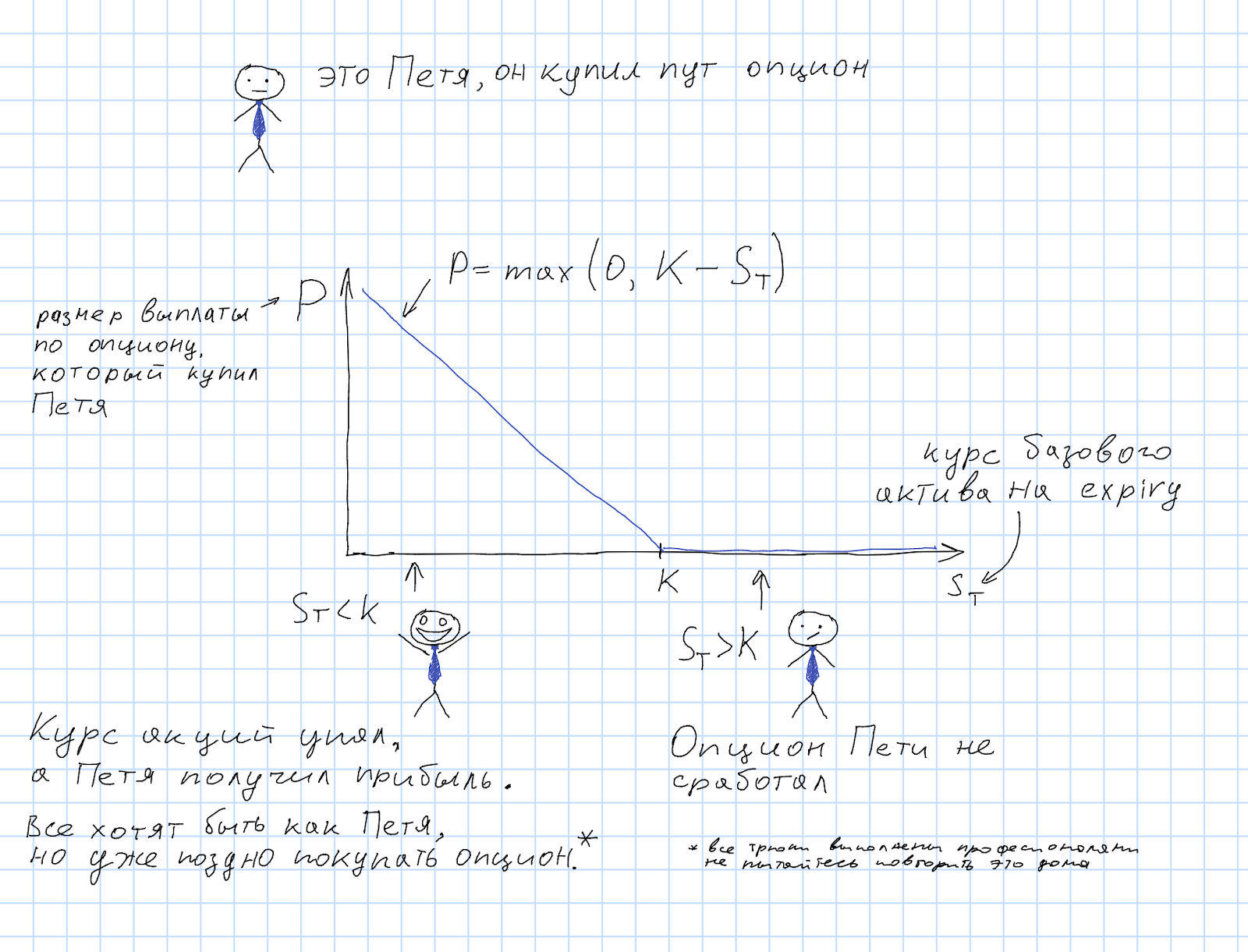

Petya是一位股票投机者,他有一个超级ML-AI-cristal-ball算法,可以预测某个公司XYZ的股价在一个月内将暴跌。因此,Petya购买XYZ股票的看跌期权。那些。以一定价格出售股票的权利(选项警示)。

如果期权到期时的股票价格(S T)确实低于行使价,那么Petya可以以较低的价格购买市场上的股份,并使用期权赋予他的权利出售该股份。因此,Petya将获利:...

但是,如果股票价格仍然是相反的,并且超出了期权的行使价,那么佩蒂特的期权就什么都不给,期权的收益为零。

Petya购买了认沽期权,并将在行使认股权时收到付款:...

这些示例并不意味着认沽期权仅适用于投机者,看涨期权适用于对冲风险。如果Petya的模型预测汇率会上涨,那么他将需要看涨期权,而如果Kolya的业务发展到需要在另一个方向计划货币兑换的方式,那么选择将是看跌期权。

可以看出,在投机策略中以标的资产的比率实际使用期权,只需要正确地猜测将来的价格哪个不等式是正确的。这并不难(打结)。这同样适用于香草期权的组合,这将在下面讨论。

价内和价外选项

当标的资产的汇率是期权支付为零时,则说期权已终止价外(OTM)。对于看涨期权这种装置S牛逼<K,对于一个认沽期权- S牛逼> K.

如果速率是在罢工的另一边,然后他们说,选择是在价内(ITM) 。等式S T = K的情况称为平价(ATM)。

在签订期权合约时,没有人知道期权被行使时标的资产的价格。但是每个人都知道资产的当前价格。如果我们对当前价格应用折扣规则,则您可以计算该基础资产的远期合约的公允价格,其交付时间等于期权的到期时间。这称为平价远期(ATMF)。知道了这个价格,可以将尚未到期的期权分为ITM和OTM,具体取决于期权的行使价。

对于小于ATMF的执行价,看涨期权将在价内,看跌期权将在价外。对于大于ATMF的罢工,情况恰恰相反。

形式上,您可以为任何行权定义看涨期权和看跌期权,但实际上,平价期权和平价期权将具有流动性。毕竟,如果期权行权价在价内价格区间内很深,那么市场将估计期权行权的可能性接近一个,并且这种合约的价格更多是通过折价而不是通过行权价指定的期权的选择性来确定的。有时可以交易ITM期权,但前提是它们的行使价足够接近ATMF水平。

Kolya和Petya在哪里购买该期权?

如果一种选择类似于保险,那么哪些“保险公司”给Kolya和Petya有机会购买这种保险?他们如何设法履行此类合同规定的义务?

很棒的选择以及在哪里找到它们

那么在哪里可以买到期权?

答案通常是从“取决于……”开始的。首先,这取决于您要购买期权的基础资产。股票,汇率,利率和商品交易所的市场互不相同。自然,不同基础资产的交易期权具有其自身的特征。

股票交易

让我们从股票期权开始。通常在交易所买卖股票。对于期权合约,这很方便,因为有很好的股票价格来源,包括。在实验时很容易确定选项的值。就期权而言,该汇率为即期汇率。您甚至可以使用受欢迎的股票指数(例如S&P500)作为期权的即期汇率。

股票交易是一个成功的想法,股票期权也可以在证券交易所进行交易。例如,在芝加哥期权交易所。为了组织交易所的期权交易,您需要标准化期权参数。对于普通期权,这些是:标的资产,行使价和指数。

同时,为了使在交易所上具有给定参数的期权交易有意义,该期权期权必须具有足够的流动性,即 会有足够的人愿意为他买卖。

非交换

不是每个人,也并非总是有足够的可在交易所购买的期权。该怎么办?买卖股票交易所!这种交易称为场外交易(OTC)。原则上,这可以是任何市场参与者之间的交易。但是,在场外交易市场兴起的地方,有一些专门提供报价(并因此具有买卖能力)的人-做市商。随着计算机和数字通信渠道的发展,场外交易市场发生了很大变化。以前,对于此类交易,必须通过电话致电做市商或中介机构。现在,一切都可以通过专门的程序完成。有用于接收报价和进行交易的软件接口,可在交易机器人中使用。活跃市场中有聚集者,它将通过轮询不同的做市商自动为给定的合同找到最佳的买卖报价。从许多方面来看,至少从流动性,当前报价的可获得性和进行交易的便利性的角度来看,这与在交易所进行交易已不再有太大不同。

成功的场外交易市场的一个例子是货币市场,即外汇市场。与此相关的期权也在积极交易中。

场外交易市场的优势在于,无需为可交易合约引入标准。因此,做市商可以为客户提供机会,为做市商能够计算价格的任何合同要求价格。

对于香草期权,这意味着任意的行使价和到期价。但这仅仅是开始。除了原始选项之外,还有许多其他选项。任何非普通选项都称为外来选项,或者简而言之-外来选项。

我将在下面告诉您一些外来事物。现在,重要的是要注意,每种类型的外来期权还具有普通期权所没有的其他参数,并且标准化交易所交易合约的问题变得更加尖锐。毕竟,交易所交易仅对具有相当流动性的合约才有意义,在交易所上,您只能购买他人想要出售的产品。因此,异国期权仅在场外交易市场上交易。

衍生品的衍生品

在金融市场上,不仅现货交易活跃,而且各种衍生产品也活跃。期货,掉期等是的,它们上有选择。

例如,石油和其他商品的股票价格就是期货的价格。因此,石油期权是期货期权。

货币期货的期权也可以在交易所进行交易,例如在芝加哥商业交易所(CME)上。

如果您已经有一个问题:“期权中有期权吗?”,那么答案是:是的,有...如果对某些期权有潜在的需求并且做市商有能力承担此类义务,即了解了如何计算价格以及如何管理此类合同的风险(对冲)后,市场将或多或少地对此类需求做出回应。

做市商提供的产品越多,他吸引的顾客就越多。您还需要了解,在期权市场中,就像在其他任何金融产品市场中一样,都有买卖价格,它们之间的差额称为点差,这是做市商收入的主要来源。自然,对于更多的液体产品,价差较小,而对于较少的液体产品,价差较大。

但是,让我们回到普通选项中,看看由它们组成的产品示例。

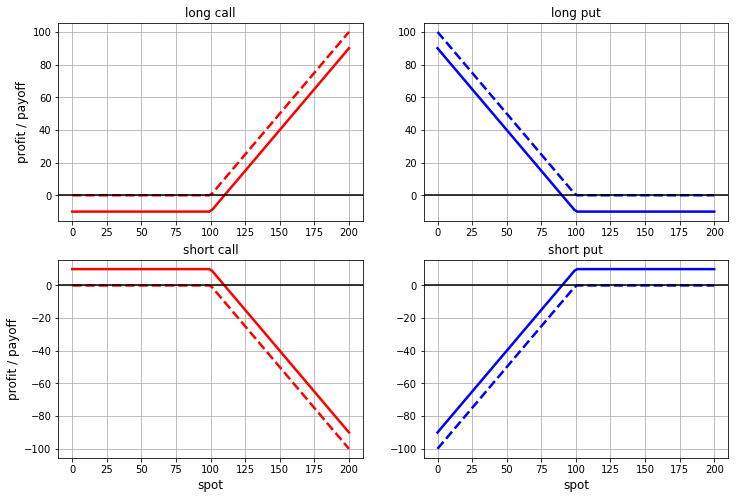

香草策略

我们知道看涨期权和看跌期权的支付时间表是什么样的,但是有两点很明显的要提。首先,可以买卖期权。用金融市场术语来说,他们说如果我们购买了期权,我们是多头期权,如果我们出售了期权,我们是空头期权。期权中空头头寸的收益等于符号相反的多头头寸的收益。

其次,要购买期权(持有多头头寸),您需要支付权利金,承担期权(空头头寸)义务的一方为此要收取权利金。含税 不仅要考虑期权的支付,还要考虑包括溢价在内的总利润。

我们有四个选择。虚线显示支付函数(不包括保费)的图形,以及实线-带有保费的损益函数:

下一个简单的想法是,期权不能一次买卖,而可以组合买卖。一些组合在市场上是如此受欢迎和重要,以至于它们已经确定了名称。

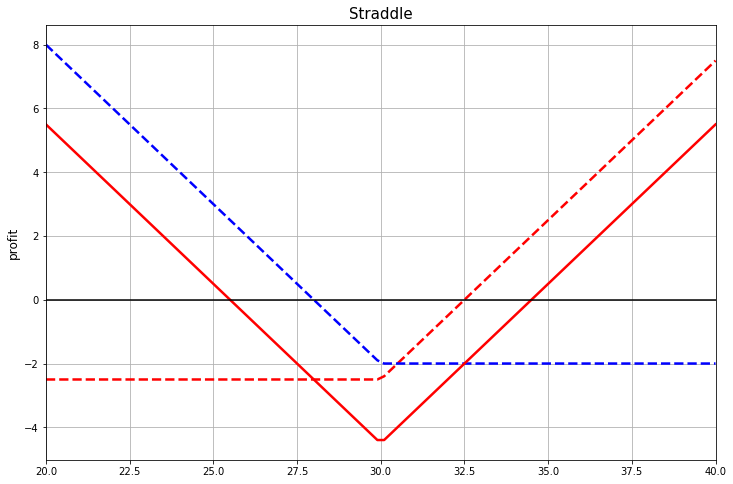

天平组合:跨式

我们列表上的第一个组合是跨骑的。事实证明,如果您加总看涨期权和看跌期权的价格相同。自动取款机跨骑特别受欢迎,即 两种选择的行使价均等于平价远期合约。

在这张照片中,虚线显示了各个期权的利润(包括溢价)。实线是它们的总和,即 整个结构的利润当然也要考虑溢价。

如果您将跨期视为基于基础资产价格的投机策略,那么如果您购买跨度,则只要基础资产的价格水平与平价水平相距足够远,就可以获利,而无论哪种方式都没有关系。

如果您已经听说过一些期权,并且知道期权增量是什么,那么您可以澄清一下,对于某些基础资产,他们更喜欢使用ATMF跨度而不是ATMF跨度。那些。选择行使价,使看跌期权和看涨期权的差额总计为零。

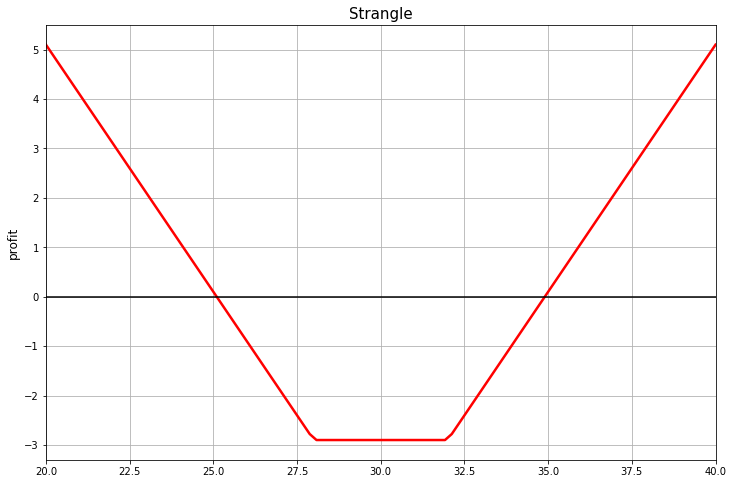

关联游戏:窒息

看看这张照片。您有什么协会?

带有此支出的原始期权组合的通用名称是扼杀。

《英语解释性词典》说,扼杀是“通过按下某人的喉咙杀死某人以使其无法呼吸”。那些。这是关于勒死。我不知道为什么这么残酷的名字出现在这种支付功能上。显然,这就是20世纪初华尔街期权商人协会的运作方式。另一方面,情况可能更糟。例如,您可以将其称为“电锯大屠杀”。

从期权策略的角度来看,扼杀是看跌期权,具有不同的执行价格。看起来像跨骑,但是由于期权组合在OTM区域中位于期权行权的事实,因此这些期权比ATMF期权便宜。因此,整个组合将比ATMF跨式飞机便宜。

对于投机者而言,扼杀的含义与“扼杀”的含义大致相同,不同之处在于扼杀更便宜,但为了赚钱,费率必须远离ATM级别。

风险逆转

下一个组合是风险逆转。购买OTM看涨期权和卖出OTM看跌期权。

从投机策略的角度来看,这是一个相当激进的押注,即标的资产的利率将上升。因为 如果我们卖出看跌期权并获得溢价,那么这种利率的成本就会降低,但是如果利率下降,我们的问题就会更大。

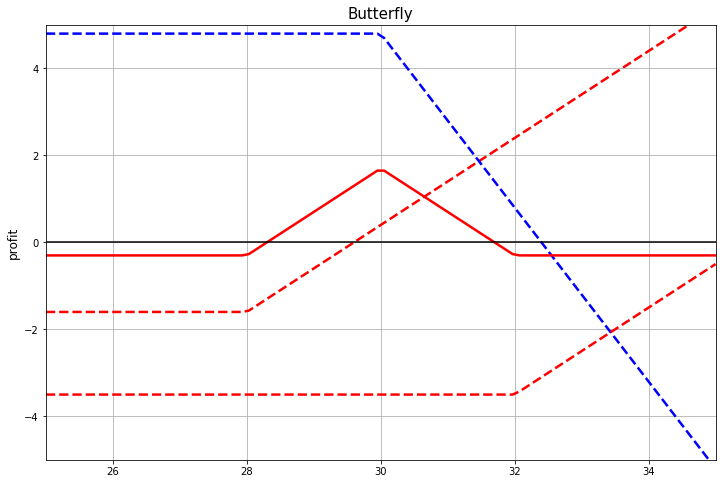

蝴蝶

有两个选项不足以在称为蝴蝶的结构中构造支出。在下图中,使用看涨期权来复制这种组合,如下所示:行使价为1的行使价为28和32的买入期权,行使价为30和2

的行使价卖出的期权。这是通常在实践中所做的。

如图所示,仅通过看涨期权来复制此支出很有趣。让我们用以下方式表示结构中的中心罢工,而这次罢工与其他两次罢工之间的区别是 ... 那么这种结构的价格将是... 这样,看起来像是用于计算二阶导数的差分方案。当然,为此您需要努力为零,这样的数据不能直接从市场报价中获得,但是在某些情况下,可以对现有报价获得一个很好的近似值。或至少是函数凸性的有意义的数值估计。

有时,此属性便于进行理论分析。在书中,您可以看到推理,其中考虑了无限小的“蝴蝶”。那些。蝶形结构,其中打击之间的差异趋于零。

在此站点上,您可以尝试使用这些选项以及其他一些香草选项组合。

实验障碍

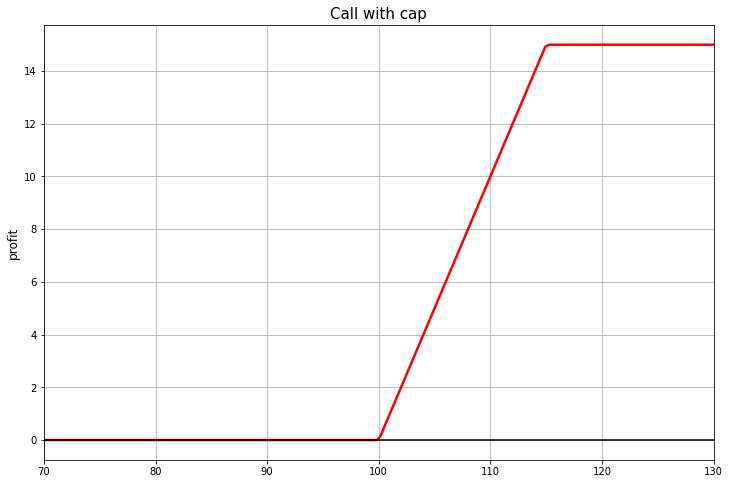

让我们回到一种选择的支付功能。例如,让我们采用一个ATMF调用选项。对于购买者而言,如果实际价格高于ATMF水平,则该合同将在行使期权时确定资产的未来利率。 ATMF级别是实验时对“公平”汇率的当前估计,但是,当然,将来该汇率的实际价值是随机变量。没有人确切地知道课程将会发生什么。尽管如此,我们可以说该课程的一个层次比另一层次的可能性更大。我们可以说,远离ATMF的比率值的概率小于接近的比率。

但是通常的看涨期权适用于行使价以上所有可能的价值。顺便说一句,这包括在他的奖品中。如果我们将超过某个水平的概率估计为零,是否有可能不为此付出代价?

如果想到了这样的想法,那么找出这样的收益将花费多少(按时间表,不包括保险费的付款)将不是多余的:

或像这样:

如果做市商的客户对此类产品感兴趣,那么做市商应该能够为其计算价格。

第一个支付功能很容易通过两个呼叫选项进行复制。必须购买一种选择权,而出售另一种选择权。

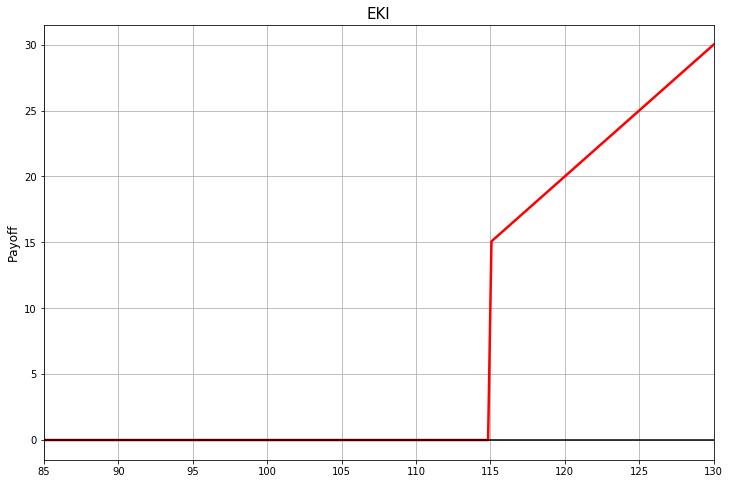

第二个收益称为障碍期权。在这种情况下,障碍仅作用于经验,具有这种规则的障碍有时称为欧洲障碍。在这种情况下,障碍物的作用是,当光点穿过障碍物时,选项“被淘汰”。这称为“淘汰赛壁垒”。

可能会有敲门的障碍。只有在到期时资产的价格离行使价足够远的情况下,此类期权的所有者才会获得付款:

在此示例中,期权的行使价为100,KI障碍为115。

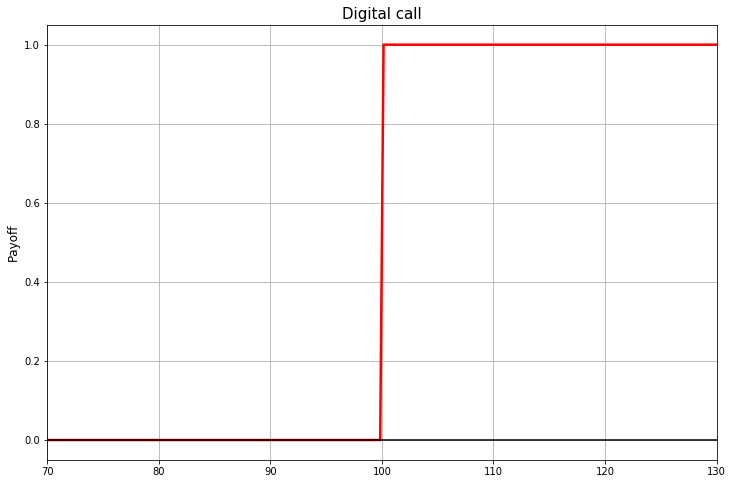

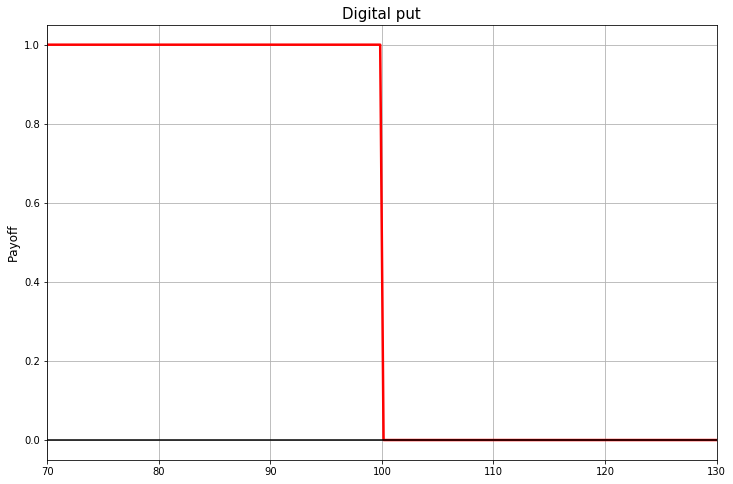

二元期权

为了用欧洲壁垒复制支出,简单的普通选择是不够的。您需要具有与欧洲期权相同的绝望规则的期权,但其派息功能看起来像是垫脚石。

俄语中的此类选项称为二进制选项。英文有两个名称:二进制选项和数字选项。

就其本身而言,二元期权就像彩票一样是纯粹的投机工具。如果费率低于行使价,则二元看涨期权的所有者获得固定付款,否则,他什么也收不到。但是,如果它们是EKI或EKO收益的一部分,则可以帮助选择针对潜在资产的不利变动的保险参数(以及价格),更适合于特定情况。

香草香草冲突

除了欧洲期权,还有美国期权。

不同之处在于,只能在实验时行使欧洲期权。美国选择权也是在任何时候。

这种地名显然与以下事实有关:在某种程度上,一种选择在欧洲市场上很流行,另一种在美国市场上很流行。但是今天,这些只是确定的术语。

美国期权通常在交易所交易。通常,它们很常见。他们也可以归类为香草期权,而不是异国期权。

连续壁垒

最真实的异国选项是障碍选项。此类期权有一个障碍,但不同于仅在到期时才有效的欧洲障碍,这里我们指的是在整个期权期内有效的障碍。这种壁垒被称为连续性壁垒或美国壁垒。如果他们在谈论障碍时未指定任何内容,那么他们通常就是这样的障碍。

相对于期权行使价,也可以在标的资产利率的OTM区域中设置一个连续障碍,这对于欧洲障碍没有意义。通常,这里可能的选项数量会增加。可以使用两个障碍(上和下)定义障碍选项。您可以像击倒一样设置一个障碍,而像敲门一样设置另一个障碍。有很多选择,有些更受欢迎,有些则很少。他们当然在场外交易市场上交易这种奇特的东西。

在这种类型的外来资产中,重要的是,其最终付款不仅取决于经验上资产的价格,而且还取决于从合同订立之日到标的资产的基础资产利率的随机过程所经过的整个路径。

亚洲选项

期权的另一个典型示例,其价格不仅取决于现货价格在espairi上所达到的价值,而且取决于整个路径,或者至少取决于在路径上某些预定点处实现的价格。亚洲期权使用此类中间值的平均值。例如,可以执行以下操作:根据看涨期权规则确定支出,取平均值,而不取经验值。支出将是...

这样的选择权对相关资产利率的短期波动不太敏感,短期波动可能在行使选择权时偶然发生。

取决于现货路径的期权,例如亚洲期权和具有连续障碍的期权,通常需要更复杂的模型和更昂贵的计算方法。

关于建模的一些知识

因此,一般而言,现在很明显,市场参与者必须处理哪些合约。现在我们可以说几句话,例如,做市商需要完成哪些任务才能使他在市场中的活动取得成功。

价钱

在证券交易所或场外交易市场上,您可以获得流动电话的价格,并为不同的经历和不同的执行权设置期权。带有参数的点数...但是,您不仅需要能够使用这些选项,还必须能够使用其他罢工,其他经验和奇特的选项。为此,基于非学校概率理论(随机微分方程,mar测度等)的结果构建模型。

如果您从鸟瞰的角度看这些模型的功能,那么它们会回答诸如“如何根据可用价格计算没有市场配额的香草期权的价格?”这样的问题。或“如何获得有关液体普通期权价格的数据,以计算更复杂的合同的价格-二元或连续壁垒,或任何其他奇特的?”

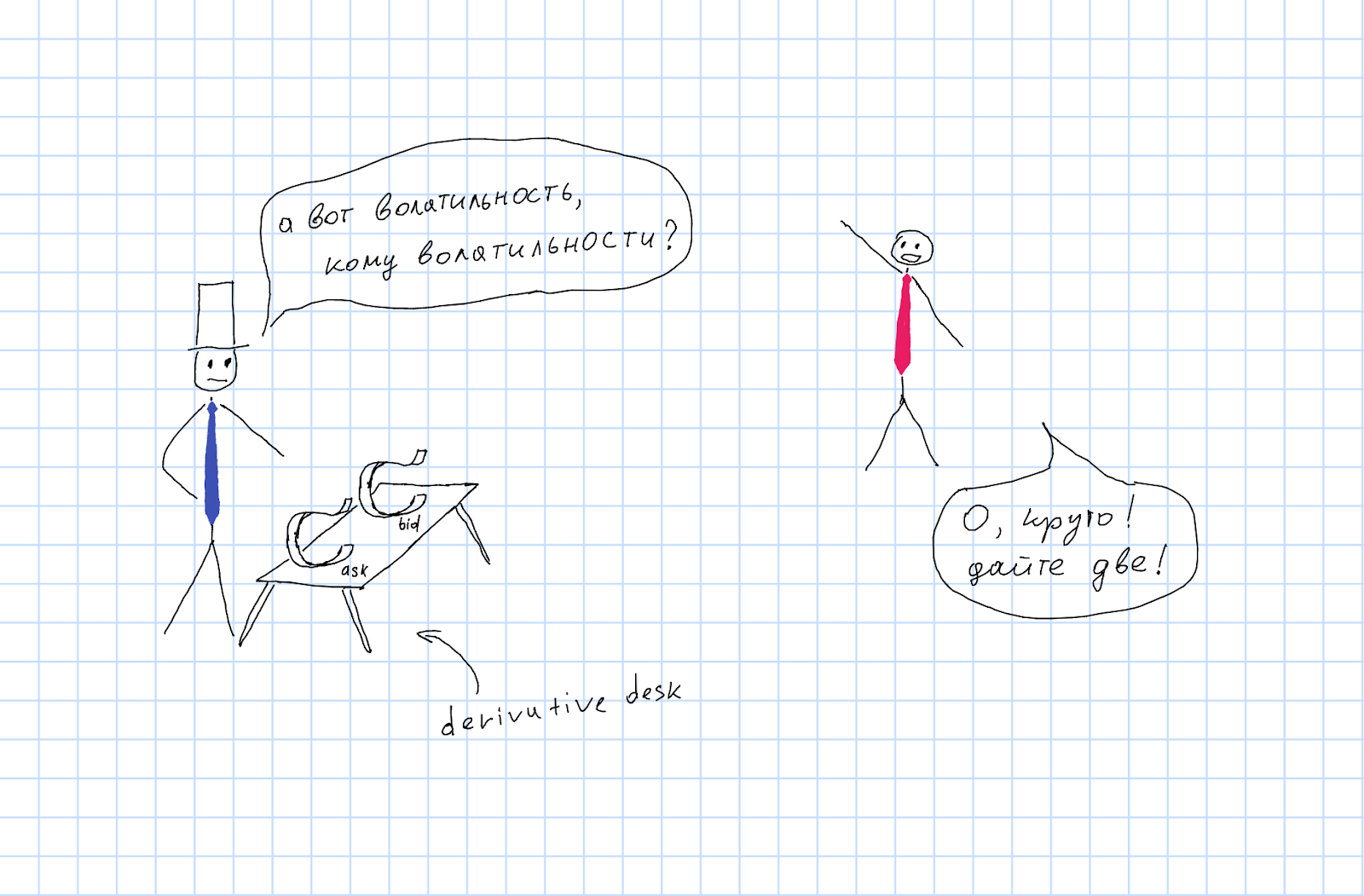

事实证明,谈论某个特征与实现基础资产利率的不同可能值的概率有关,并且是参数的函数,这是方便的,或者至少是通常被接受的 ... 此特征称为“隐含波动率”。因为 它是两个参数的函数,然后一个是波动率表面。如果expairi是固定的,则它是一个变量的函数,然后他们谈论波动率的“微笑”。

从期权交易者的角度来看,期权交易是波动性交易。使用一种或多种香草期权的投机策略可以专门针对波动性投机。

“在真空中交易抽象波动性”

通常对于那些需要进行的计算,没有解析解决方案,您需要使用计算方法。使用的典型计算方法是偏微分方程的数值解和蒙特卡洛方法。

头寸管理:动态对冲

数学模型和计算方法有助于根据更具流动性的工具的其他价格来计算不同期权的价格。但这只是问题的一方面。价格反映了当前的市场预期。这些期望正在改变,而且没人知道将来会实现什么。

客户来到做市商并希望与他达成交易:有人为了获得保险,有人为了实施某种投机策略。哪些交易以及何时被请求-客户选择。做市商必须准备承担适当的期权义务。为此,他需要某种行动算法,以及如何履行这些义务。无论市场情况如何,某种技术都可以帮助他复制期权的支付。听起来好得令人难以置信?这在一定程度上是正确的,但是,尽管如此,有些技术却惊人地接近了这一点。

该技术称为动态对冲。底线是要考虑我们头寸的一些风险指标,并定期在市场上购买一些可以弥补这些风险的工具。此类风险的一个典型例子是delta,即衍生产品价格按相关资产利率计算的偏导数。为了补偿差额,您只需要购买与差额相等且符号相反的基础资产。卖空意味着什么。基于增量套期保值的策略称为(惊奇!)增量套期保值。

在通常基于实践中通常不满足的假设的数学模型的框架内,可以证明增量套期保值可以在数学上准确地复制期权的收益。在这种情况下,除了模型固有的所有简化和假设外,仅需要将投资组合再平衡之间的时间间隔设为零。这就是在著名的Black-Scholes模型中使用增量套期保值的选项复制的工作方式。

尽管严格的数学证明需要忽略许多在实践中很重要的事情,但动态套期保值这一想法却令人惊讶地抵制了许多假设在实践中没有得到满足的事实。这就是做市商从事其活动的原因,从而大大降低了他同时承担的风险。

在这里,做市商不会因为拥有具有多方向利益的庞大客户群而受到损害。当然,做市商找到波动性买卖报价的方式在概念上类似于做市商在现货市场中找到报价的方式。区别在于,对于每种资产,您需要找到两个以上的价格以及估算波动率的买卖配额 对于那些在市场上被认为是合理的行使价和到期价。这通常意味着您至少需要为几个参考点具有这些购买和出售配额,并校准模型参数,以便模型与它们匹配。

可以用不同的方式指定模型需要校准的点。在外汇期权市场中,关键点是跨行,风险逆转和蝶形报价。

波动率投机

如前所述,对于期权交易者而言,期权交易是波动率交易。这也适用于投机策略。该策略的依据不是基于经验来预测基础资产(现货)的价格,而是基于市场对波动率的低估或高估。基于此,您可以决定购买还是出售ATMF跨骑。或者,如果波动率“微笑”的斜率估计不正确,那么您可以决定是否购买或出售风险逆转。等等。与投机策略一样,您只需要猜测市场出了什么问题以及将来会发生什么。

本系列的所有文章